Votre compte chèque est plutôt en grande forme en ce moment ? Soyons francs, ce n’est pas forcément une bonne nouvelle !

En effet, vous êtes nombreux à avoir accumulé des liquidités ces derniers temps et à les laisser dormir sur votre compte chèque. Que votre argent ne vous rapporte rien, passe encore… mais quand vous perdez de l’argent, c’est fâcheux !

Avant de parler placement pour votre épargne, il y a un certain nombre de questions à vous poser. Votre situation personnelle ; entre autres, votre âge, votre situation familiale, votre statut social (salarié ou indépendant, par exemple), la composition de votre famille, vos objectifs, votre horizon de placement, sont autant de données qui vont entrer en ligne de compte dans la préconisation de telle ou telle solution. Néanmoins, répondre à ces questions n’est pas suffisant puisqu’il faut aussi déterminer votre profil de risque. Le profil de risque sert à déterminer le degré de risque que vous êtes prêt à prendre pour obtenir le rendement souhaité. Le connaître est primordial pour pouvoir déterminer une stratégie d’investissement personnalisée.

Bon à savoir

L’épargne de précaution correspond à l’épargne que vous placez sur des supports disponibles et sécurisés. Il est recommandé d’avoir environ 3 à 4 mois de salaires nets en épargne de précaution. En effet, c’est grâce à cette épargne que vous pourrez faire face à des dépenses imprévues.

Le profil prudent, autrement appelé « zéro risque »

Vous êtes considéré comme un profil prudent si vous êtes « allergique » au risque. Autrement dit, votre objectif numéro 1 est de sécuriser votre capital : quoi qu’il arrive, vous ne voulez pas perdre votre argent. La sécurité de votre capital étant plus importante que le rendement de votre épargne, vous vous contentez d’un potentiel de rendement faible.

Que ce soit pour sécuriser vos projets à court ou moyen terme, faire face à d’éventuels imprévus, ou tout simplement parce que vous ne voulez faire prendre aucun risque à votre argent, vous trouverez votre bonheur parmi les livrets d’épargne. Vous avez l’embarras du choix : Livret A, Livret de développement durable et solidaire, Livret d’épargne populaire (si vous y êtes éligible), Compte sur livret, Compte épargne logement… La caractéristique commune de ces livrets est que l’épargne investie est totalement sécurisée et disponible « du jour au lendemain ». Vous pouvez également ouvrir un compte à terme. C’est un compte d’épargne qui offre potentiellement un taux d’intérêt élevé, à condition que les sommes déposées soient bloquées pendant un certain temps. Les conditions (taux, durée, montant, fonctionnement du compte) de ce placement sont définies contractuellement avec votre banque. Autrement, pour vous constituer un capital ou un complément de revenus dans un horizon long terme, l’idéal peut être de souscrire un contrat d’assurance-vie en euros. Vous pouvez aussi opter pour un contrat multi-support investit d’une part sur du fonds euros et d’autre part sur des placements collectifs « monétaires » ou « prudents ».

Le profil équilibré, autrement appelé « le raisonné »

Vous avez un profil équilibré si vous acceptez de prendre quelques risques pour votre épargne afin d’optimiser la performance de vos placements. Vous n’êtes pas prêt à tout perdre, en revanche, vous êtes d’accord pour risquer de perdre une partie de votre capital, en contrepartie d’un potentiel de rendement plus élevé.

Bon à savoir

Le fonds euro garantit votre capital mais procure de modestes rendements (environ 1.30 % nets en moyenne sur l’année 2020). Toutefois, cela reste supérieur au taux des livrets d’épargne réglementés (0.5 % pour le livret A actuellement). Avec le fonds euro, votre capital investi est garanti. Vous ne pouvez pas le perdre et les intérêts générés chaque année sont définitivement acquis. C’est ce que l’on appelle l’effet « cliquet » : les intérêts acquis génèrent eux-mêmes des intérêts.

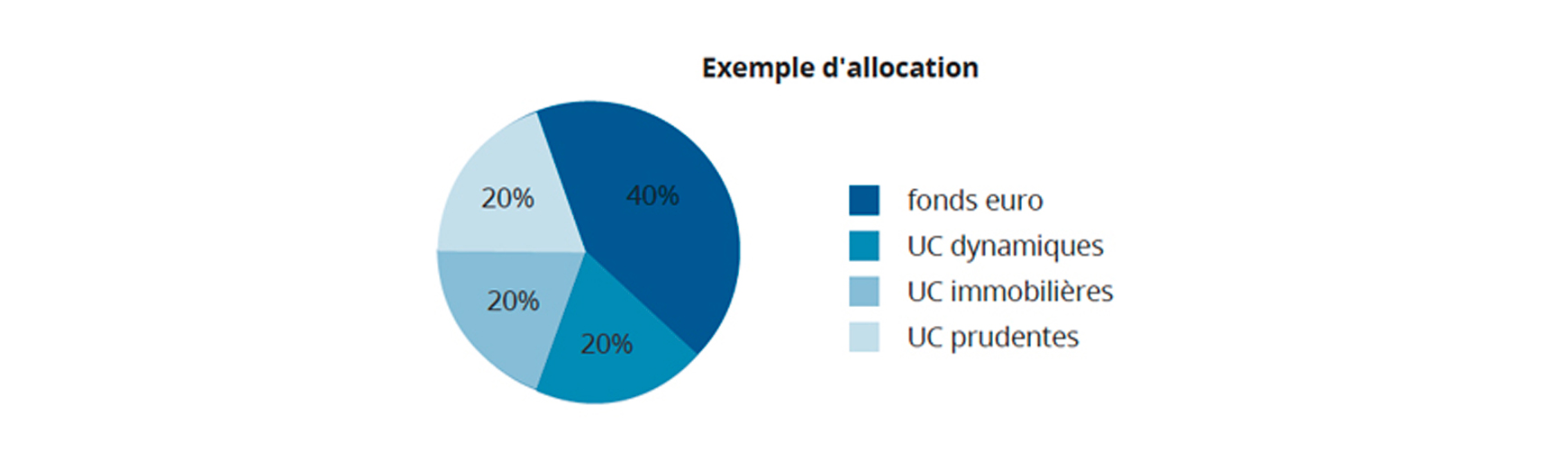

Vous pouvez investir en partie sur les marchés financiers ; par exemple, par le biais d’un contrat d’assurance-vie ou de capitalisation investit en partie sur le fonds euros et l’autre part sur des unités de compte. Les unités de compte sont une catégorie de supports d’investissements financiers regroupant notamment les actions et les produits d’épargne collectifs investis en valeurs mobilières ou immobilières plus ou moins dynamiques. Seul le nombre de part est garanti par l’assureur, la valeur de chaque part peut varier à la hausse ou à la baisse en fonction des performances des marchés boursiers. Autrement dit, en investissant 100 sur le fond euros, vous êtes sûr que la valeur de votre contrat sera toujours au moins de 100 + les intérêts du fonds euros, alors qu’en investissant sur des unités de comptes, il y a un risque de perte en capital : peut-être qu’à certains moments votre contrat aura une valeur de 95 ou de 115 ; l’évolution des unités de compte dépendant de l’évolution des marchés financiers. Vous, ou le gestionnaire de votre contrat, avez le choix de la répartition entre le fonds euro et/ou des unités de compte (par exemple 70 % sur le fonds euros et 30 % sur les unités de compte). Rassurez-vous, vous pourrez réaliser des « arbitrages », c’est-à-dire soit modifier cette répartition, soit changer de supports, à n’importe quel moment. Il peut être intéressant de choisir des unités de comptes dites « diversifiées », avec un risque modéré (vous pouvez consulter l’échelle de risque pour chaque unité de compte).

Vous pouvez aussi investir sur les marchés financiers par l’intermédiaire d’un plan d’épargne en actions.

L’investissement est ici limité aux actions françaises et/ou européennes. Un plan d’épargne salariale vous permet également d’investir sur des valeurs mobilières,

avec l’aide de votre employeur. Pour un horizon de placement à plus long terme vous pouvez investir via un plan d’épargne retraite et

sécuriser vos avoirs au fur et à mesure que vous approchez de votre départ en retraite.

De plus, faire l’acquisition de parts de SCPI ou réaliser un investissement immobilier locatif peut vous permettre de placer vos économies tout en diversifiant votre patrimoine.

Le profil dynamique, autrement appelé « l’audacieux »

Votre profil d’investissement est dynamique si vous êtes prêt à éventuellement perdre votre capital pour espérer obtenir un rendement encore plus élevé. Vous n’avez pas froid aux yeux et êtes en général un investisseur averti, apte à construire une stratégie d’investissement sur plusieurs années.

Vous investissez dans des placements offrant un fort potentiel de rendement mais aussi un risque élevé de perte. Vous pouvez placer votre épargne sur des actions, des fonds de placements collectifs « dynamiques » ou « offensifs », des trackers… Ces supports sont disponibles via un contrat d’assurance-vie ou de capitalisation, un plan d’épargne en actions, un compte-titres, un plan d’épargne salariale ou encore un plan d’épargne retraite.

Bon à savoir

Un tracker est un fond de placement collectif côté en bourse, qui reproduit fidèlement la performance d’un indice (le CAC40 par exemple qui est le principal infoce de la bourse de Paris). Il présente l’avantage de pouvoir accéder à la performance d’un indice de façon simple (vous n’achetez qu’une partie d’un tracker et non tous les sous-jacents qui compose l’indice visé) et économique (il n’y a pas de frais d’entrée ou de sortie).

Vous pouvez également envisager l’investissement en capital-risque ou crowdfunding. Le crowdfunding (ou financement participatif) est un mécanisme qui a pour objectif de collecter les apports financiers d’un grand nombre de particuliers. Cette collecte sert à financer différents projets (créations d’entreprises, projets immobiliers, artistiques…). Vous pouvez, par exemple, investir dans le crowdfunding immobilier, autrement dit le financement participatif de la promotion immobilière. Vous contribuez ainsi au financement d’opérations immobilières de promoteurs immobiliers (construction de nouveaux logements ou bureaux). Ce type d’investissement risqué vous permet de recevoir, en contrepartie de votre apport, un revenu et/ ou une plus-value à terme. Le private equity (capital-risque ou capital-investissement en français) consiste, quant à lui, à prendre une participation dans une société non cotée en bourse, puis de la revendre avec une plus-value potentielle. Vous pouvez intervenir dans le private equity en investissant directement dans le capital d’une entreprise ou à travers un fonds spécialisé, solution la plus fréquente.

Faites d’une pierre deux coups avec l’épargne retraite

Épargner en fonction de votre profil d’investissement dans un cadre fiscal avantageux est une chose. Réduire votre facture fiscale en est une autre. Et si on vous disait qu’il est possible de faire tout ça grâce à un seul produit ?!.

Payer moins d’impôt sur le revenu

Il vous reste environ deux mois pour agir afin de payer moins d’impôt sur vos revenus 2021. Sachez qu’alimenter un plan d’épargne retraite vous permet de réduire votre facture fiscale. En effet, à concurrence du plafond disponible au sein de votre foyer fiscal, vos versements sont déductibles de vos revenus imposables : moins de revenus imposables = moins d’impôts

Bon à savoir

Vous pouvez bénéficier de vos plafonds non utilisés des trois années précédentes et les couples mariés ou pacsés peuvent mutualiser leurs plafonds respectifs (un des deux contribuables peut utiliser le plafond de l’autre contribuable).

L’économie réalisée grâce à vos versements va dépendre de votre taux marginal d’imposition (TMI). Plus vous avez un taux marginal d’imposition élevé, plus vous avez intérêt à verser en épargne retraite. Ainsi, pour 15 000 € épargnés, un contribuable imposé dans la tranche à 41 % pourra bénéficier d’une économie fiscale maximale de 6 150 €. Vous pouvez verser autant que vous le souhaitez mais vos versements ne seront déductibles que dans une certaine limite :

- en tant que salarié, vous pouvez déduire de votre revenu global jusqu’à 10 % de vos revenus professionnels (maximum 32 908 € de déduction pour 2021) ;

- en tant qu’indépendant, vous avez le choix d’imputer vos versements soit sur votre revenu global, soit sur votre revenu professionnel, et vous bénéficiez pour cela d’un plafond de déduction complémentaire calculé en fonction de votre revenu professionnel. Si vous ne percevez pas de revenu professionnel (par exemple si vous êtes retraité) le plafond de déduction est égal au plafond minimum « légal », soit 4 113 € pour 2021.

Tout en préparant votre retraite dans de bonnes conditions

Au-delà de l’avantage fiscal, verser sur un tel dispositif vous permet de préparer votre retraite, pour obtenir des revenus complémentaires à terme. Votre épargne est « indisponible » et fructifie jusqu’à votre départ en retraite..

Une fois à la retraite, vous pourrez récupérer votre épargne sous forme de capital ou de rente. Néanmoins, si vous avez besoin de piocher dans votre épargne plus tôt que prévu, il existe des cas de sortie anticipée comme par exemple l’invalidité ou le surendettement, ou encore l’acquisition de votre résidence principale..

Retrouvez des comptes oubliés ou en sommeil

Épargner de façon intelligente, c’est aussi faire le point sur tous les livrets ou contrats que vous possédez afin de déterminer lesquels vous correspondent toujours et ceux que vous devez définitivement clore, afin de rationaliser vos placements.

À la recherche d’un livret d’épargne oublié

Peut-être que l’un de vos proches (parents, grands-parents) vous a ouvert un livret d’épargne il y a plusieurs années dont vous ne connaissez pas l’existence ?! Ou peut-être est-ce vous qui avez ouvert un livret d’épargne dans votre jeunesse et vous n’y pensez plus aujourd’hui. La « perte » n’est peutêtre pas grande si ce ne sont que quelques dizaines d’euros qui sont placés sur ces livrets. Toutefois, cela vaut la peine de s’y pencher car il peut y avoir des conséquences. En effet, certains livrets d’épargne sont dits « réglementés ». Cela signifie que, peu importe l’établissement bancaire dans lequel ils sont ouverts, ils ont les mêmes caractéristiques (taux, plafond…). Or, vous ne pouvez pas avoir plusieurs livrets réglementés identiques. Ainsi, avant de procéder à l’ouverture d’un tel livret, votre banque doit vérifier si vous n’en détenez pas déjà un dans un autre établissement.

Pour cela, elle consulte un fichier appelé FICOBA (fichier national des comptes bancaires et assimilés) qui répertorie l’ensemble des comptes bancaires (dont les livrets d’épargne) ouverts à votre nom. Les produits d’épargne réglementée concernés sont le Livret A, le LDDS (Livret de développement durable et solidaire), le LEP (Livret d’épargne populaire), le Livret jeune, le CEL et le PEL (Compte et Plan épargne logement).

Bon à savoir

Le fichier FICOBA (fichier national des comptes bancaires et assimilés) vous est accessible gratuitement. Vous devez adresser votre demande par écrit à la cellule du droit d'accès indirect de la Commission nationale de l'informatique et des libertés (Cnil : https:// www.service-public.fr/particuliers/vosdroits/F2233).

En cas de doublon (volontaire ou non),vous êtes passible d’une amende égale à 2 % des sommes épargnées. Vous disposez néanmoins d’un délai de 2 mois pour régulariser votre situation. Au-delà, votre banque soldera le livret irrégulier et transférera les sommes sur un compte d’attente.

Il est donc indispensable de réaliser régulièrement un audit de tous vos livrets bancaires. Si cela est nécessaire, il faut faire des choix pour ne garder qu'un seul livret de chaque type. Cela peut être l’occasion de réinvestir des fonds sur des produits ou supports plus adaptés à vos besoins et objectifs patrimoniaux…

Un compte inactif en attente de réanimation

Un compte inactif est un compte ou produit d’épargne sur lequel vous ne réalisez aucune opération pendant 12 mois consécutifs et pour lequel vous ne vous manifestez pas auprès de l’établissement teneur de compte.

Pendant les 10 premières années (ou 20 premières années pour un PEL) sans manifestation de votre part, la banque doit conserver votre compte ou produit d’épargne. Après cette période, il est clôturé et son solde est transféré à la Caisse des Dépôts. Ensuite, cette somme, qui vous appartient toujours, est conservée par la Caisse des dépôts pendant 20 ans. Enfin, après 30 ans d’inactivité, vous perdez la propriété de cet avoir puisqu’il est transféré à l’Etat de manière définitive.

Il est donc important de rechercher les sommes qui vous reviennent avant ce délai ! Pour cela, vous devez dans un premier temps prendre contact avec l’établissement financier qui détient peut-être encore les sommes. A défaut, vous pouvez utiliser CICLADE (ciclade.caissedesdepots.fr), le service de recherche en ligne de la Caisse des Dépôts. Si la Caisse des dépôts possède effectivement des sommes qui vous reviennent, elles vous seront alors restituées. Si vous ne percevez pas de revenu professionnel (par exemple si vous êtes retraité) le plafond de déduction est égal au plafond minimum « légal », soit 4 113 € pour 2021.

Mettez de l’argent de côté tous les mois

Mettre de l’argent de côté tous les mois est une excellente solution pour faire des économies, épargner en vue d’un projet ou encore vous constituer un capital sans y penser.

Première étape : déterminez quel montant épargner

Avant toute chose, nous vous conseillons de calculer votre capacité d’épargne mensuelle. Votre capacité d’épargne correspond au montant que vous pouvez mettre de côté sans que cela n’entame votre budget de dépenses « habituel ». Pour la calculer, il faut faire la différence entre la somme de tous vos revenus mensuels (salaires, revenus fonciers, pensions…) et de toutes vos charges mensuelles (mensualités de crédits, loyers, primes d’assurances, impôts et taxes…). Vous pouvez ajuster ce montant en fonction de vos projets et du temps que vous avez devant vous pour la réalisation de vos projets. Le montant que vous déterminez constitue votre objectif d’épargne mensuelle. Bien entendu, vous n’êtes pas contraint d’épargner ce montant chaque mois, vous pourrez l’ajuster en fonction des périodes.

Deuxième étape : programmez des versements automatiques

Une fois que le montant que vous pouvez mettre de côté chaque mois est déterminé, nous vous conseillons de mettre en place un versement programmé sur un support d’épargne (contrat d’assurance-vie par exemple). En effet, cela vous permet de faire croître votre épargne de façon automatique et progressive, sans avoir à y penser. C’est une stratégie d’investissement souple car, après la mise en place, vous avez la possibilité d'augmenter, de diminuer, voire de suspendre ce versement programmé.

De plus, réaliser des versements périodiques sur des supports actions ou dynamiques peut vous permettre de réduire la volatilité (forte variation du prix) sur le long terme et donc le risque, plutôt qu’un investissement en une seule fois.

En conclusion

Laisser dormir votre argent sur votre compte chèque n’est pas une bonne idée, vous l’aurez compris. Le principal conseil que nous pouvons vous donner pour votre épargne est la diversification. La diversification peut se faire à plusieurs niveaux. Tout d’abord, il convient de diversifier vos placements, ce qui consiste à miser sur différents produits présentant chacun leurs caractéristiques propres, en adéquation avec vos objectifs. Néanmoins, il ne faut pas non plus s’éparpiller, car trop de placements différents peut être difficile à gérer et à suivre dans le temps. L’assurance-vie apparaît bien souvent incontournable. En effet, c’est un véritable couteau-suisse de la gestion de patrimoine. Initialement conçue comme une assurance, elle sert en fait beaucoup plus souvent à épargner, à recevoir des revenus complémentaires, à préparer sa retraite et à transmettre. Néanmoins, ce n’est pas une fin en soi car une fois cette enveloppe choisie, il faut déterminer une stratégie d’investissement à l’intérieur. Il y a en effet ensuite la diversification au sein de vos placements à mettre en place. Cela consiste à investir sur différents supports au sein des enveloppes choisies, sur différents secteurs, afin de limiter le risque global de votre portefeuille.

Vous souhaitez faire un bilan sur votre épargne et vos placements ? Nous sommes là pour vous accompagner, n’hésitez pas à nous contacter afin que l’on puisse échanger ensemble concernant votre situation personnelle.