Souvent confondus ou opposés, le contrat de capitalisation et le contrat d’assurance-vie sont deux produits phares pour le placement de votre épargne.

Bien que similaires sur de nombreux points, chacun d’eux présente des avantages spécifiques, les rendant complémentaires, notamment en matière de transmission.

#1 LES SIMILITUDES DE L’ASSURANCE-VIE ET DU CONTRAT DE CAPITALISATION

L’assurance-vie et le contrat de capitalisation offrent les mêmes opportunités (en termes de gestion, de supports, de fonctionnement, de fiscalité en cas de rachat ou remboursement à terme, avances, etc.).

Ces deux outils répondent parfaitement à des problématiques patrimoniales identiques :

Analysons ensemble leurs points communs :

La fiscalité des rachats

Il n’est pas possible de les départager sur la fiscalité en cas de rachat partiel ou total : elle est identique. La réelle différence tient à la fiscalité décès (voir ci-dessous).

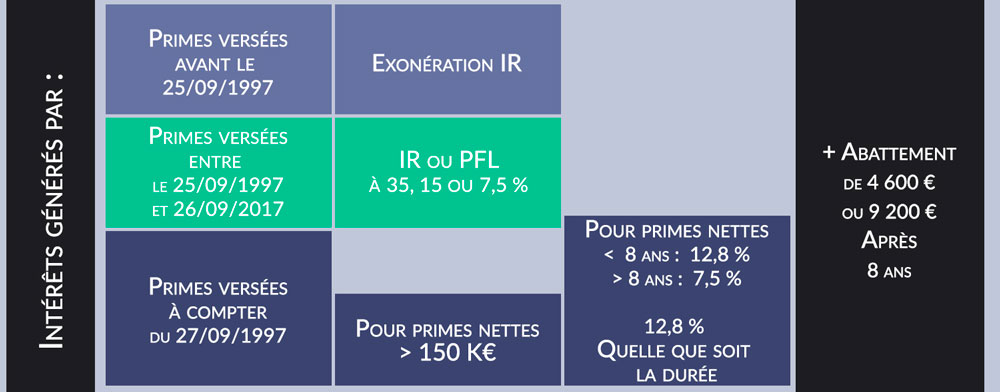

Les intérêts ou gains capitalisés ne sont imposés que lorsque vous effectuez des retraits sur le contrat d’assurance-vie ou de capitalisation. Tous deux bénéficient au bout de 8 ans d’une exonération, jusqu’à 4 600 € pour une personne seule et 9 200 € pour un couple. Au-delà, l’imposition est réalisée au choix au barème de l’impôt sur le revenu ou par application d’un taux forfaitaire de 7,5 % ou de 12,8 % (si cumul des versements supérieur à 150 000 €).

La fiscalité des intérêts dépend de la date de versement de la prime.

Les prélèvements sociaux (au taux de 17,2 %), sont identiques sur les deux contrats ; ils sont prélevés au fil de l’eau pour la partie exprimée en fonds euros et lors du rachat sur la quote-part en unités de compte.

Enfin, les mêmes types de frais sont prélevés sur les contrats de capitalisation et les contrats d’assurance-vie, à savoir des frais sur versements, des frais de gestion sur les différents supports et des frais d’arbitrage.

Le saviez-vous ?

Les pertes ou moins-values sur vos contrats de capitalisation et assurance-vie sont définitivement perdues. Elles ne sont, en principe, pas imputables sur vos gains futurs ou passés (sauf en cas de vente de votre contrat de capitalisation à une société, par exemple).

L’IFI

Depuis la suppression de l’ISF en 2017, les contrats d’assurance-vie et de capitalisation ne sont pas pris en compte pour l’établissement de votre impôt sur la fortune immobilière. Toutefois, vous devrez déclarer à l’IFI la valeur représentant des actifs immobiliers au sein de vos unités de comptes pour vos contrats d’assurance-vie et de capitalisation rachetables.

La garantie en capital et en cas de faillite d’un établissement

Les garanties en capital sont identiques pour les deux contrats. Sur la fraction fonds en euros, les intérêts acquis le sont définitivement, ce qui vous assure une sécurité financière. En revanche, pour la fraction unités de compte, il n’y a aucune garantie.

Par ailleurs, en cas de faillite d’un établissement bancaire ou d’assurance, vos contrats bénéficient de la même protection d’indemnisation, à savoir 70 000 € par client et par établissement.

#2 ZOOM : TRANSMISSION, QUELLES RÉELLES DIFFÉRENCES ENTRE CONTRAT DE CAPITALISATION ET L’ASSURANCE-VIE ?

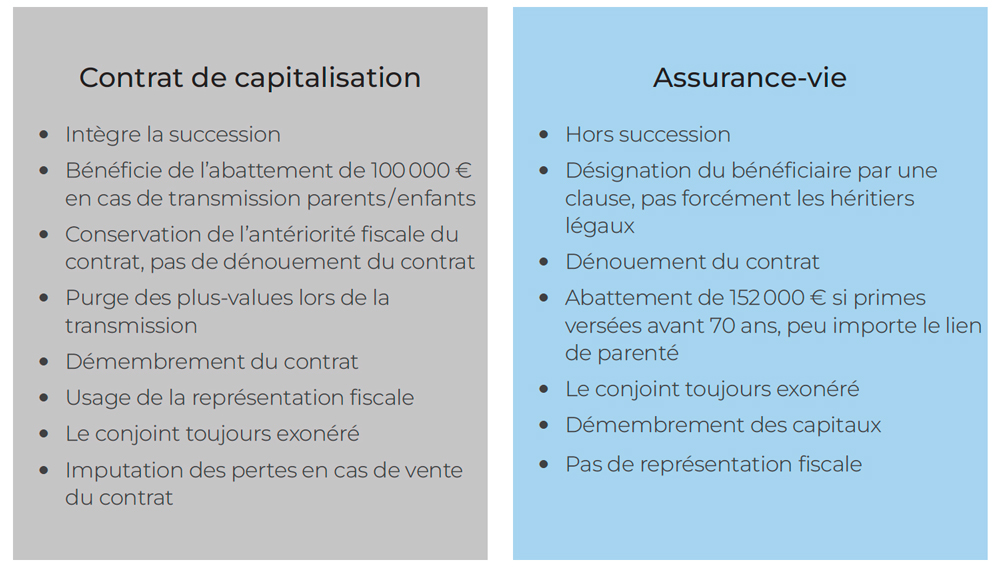

L’assurance-vie et le contrat de capitalisation se distinguent principalement sur le sujet de la transmission, au décès du souscripteur du contrat. En effet, contrairement à l’assurance-vie qui est dite « hors succession », le capital des contrats de capitalisation entre dans la succession comme tout autre actif. Il se transmet, en pleine propriété ou en nue-propriété. Au contraire, le contrat d’assurance-vie se dénoue par le décès de l’assuré, il cesse d’exister et les capitaux sont versés aux bénéficiaires désignés.

C’est l’une des principales différences en matière de transmission parmi tant d’autres : zoom sur la transmission du contrat de capitalisation et d’assurance-vie.

Dénouement

Le contrat de capitalisation n’est pas dénoué au décès du souscripteur. Ainsi, les héritiers peuvent le conserver et profiter de son antériorité fiscale, son « âge fiscal » : pour déterminer la fiscalité des prochains rachats, c’est la date de souscription initiale que l’on regarde. Un élément important qui permet de poursuivre le placement avec un rendement intéressant et bénéficier d’une fiscalité faible sur les revenus.

La fiscalité lors de la transmission

Là aussi des différences de traitement entre l’assurance-vie et le contrat de capitalisation existent. Néanmoins, la souscription de ces deux produits peut s’avérer judicieux pour optimiser la fiscalité de la transmission.

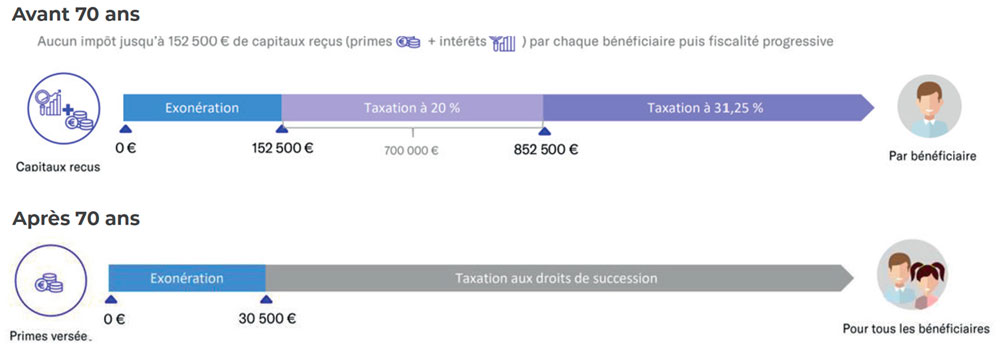

Grâce à l’assurance-vie, vous avez la possibilité de transmettre l’épargne versée avant vos 70 ans avec un abattement de 152 500 € par bénéficiaire. Au-delà, les bénéficiaires seront taxés forfaitairement au taux de 20 % (jusqu’à 700 000 €) puis de 31,25 %.

EXEMPLE

Madame Dupont, veuve, hérite d’un contrat de capitalisation pour 1 000 000 €, souscrit par son mari en 2012 ou est bénéficiaire de 1 000 000 €

de capitaux en assurance-vie. Dans le premier cas, elle pourra bénéficier de l’antériorité fiscale du contrat

: ici le contrat a plus de 8 ans, sur ses futurs rachats et elle pourra utiliser immédiatement

l’abattement de 4 600 €. Elle profite ainsi d’une faible fiscalité dès la transmission.

Dans le second cas, elle bénéficie de 1 000 000 € de liquidités, qu’elle peut replacer en assurance-vie ou sur un contrat de capitalisation. Elle devra alors

attendre 8 ans pour bénéficier de l’abattement de 4 600 € sur ses gains. Pendant ces 8 premières années, la fiscalité sera plus importante que dans le

cas n°1, car les intérêts ne seront pas « gommés ».

Pour l’épargne versée après 70 ans, les bénéficiaires se partagent un abattement de 30 500 € puis une taxation selon le lien de parenté avec le bénéficiaire. (voir schémas).

Le contrat de capitalisation, lui, offre la possibilité de bénéficier d’un abattement de 100 000 € (s’il n’a pas déjà été consommé) en cas de transmission en ligne directe, c’est-à-dire entre parent et enfant. Par ailleurs, la fiscalité de la transmission du contrat de capitalisation a connu une petite révolution depuis 2018. La donation ou la transmission par décès permet de « purger » les gains latents. Ainsi, en cas de rachat ultérieur par le nouveau bénéficiaire, les gains antérieurement acquis ne subiront pas de taxation ; seuls les nouveaux intérêts seront taxés (voir ci-dessus pour la fiscalité des rachats) : un bon avantage pour le contrat de capitalisation.

LE SAVIEZ-VOUS ?

La représentation fiscale ne joue pas en matière d’assurance-vie. Ainsi, en cas de transmission de capitaux pour des primes versées après 70 ans, c’est toujours la fiscalité en fonction du lien de parenté qui aura vocation à s’appliquer et cela peut être plus coûteux par rapport à la transmission d’un contrat de capitalisation.

Exemple : Un oncle a 75 ans et souhaite transmettre 50 000 € à son neveu (le parent, la soeur de l’oncle, est prédécédé) :

Clause bénéficiaire VS actif successoral

Distinction fondamentale entre le contrat de capitalisation et l’assurance- vie, le contrat d’assurance-vie permet de désigner un bénéficiaire des capitaux. Au contraire, le contrat de capitalisation revient aux héritiers du souscripteur, à défaut de testament. Cette liberté de désignation avec l’assurance-vie permet d’étendre le champ des possibles au-delà du cercle familial et surtout permet au bénéficiaire de profiter de l’abattement de 152 500 € pour l’épargne versée avant 70 ans (voir ci-dessus).

Démembrement

Du vivant ou par décès, la transmission du contrat de capitalisation peut se faire en pleine propriété ou en nue-propriété. Le contrat d’assurance- vie, lui, ne peut pas être « donné » du vivant. Il est forcément dénoué au décès de l’assuré. Un démembrement peut malgré tout intervenir, lors de la répartition des capitaux au décès.

La donation du contrat de capitalisation avec réserve d’usufruit vous permet, si vous êtes donateur, de percevoir les revenus du contrat en transmettant la nue-propriété à vos enfants ou petits-enfants, par exemple. A votre décès aucune fiscalité complémentaire ne sera due.

Le contrat de capitalisation permet également de maintenir un démembrement déjà préexistant. C’est notamment le cas si vous vendez un appartement déjà démembré entre vous et vos enfants. Vous pouvez décider de conserver le démembrement sur le prix de vente, puis de replacer ce prix sur un contrat de capitalisation. Ce dernier sera donc à son tour démembré.

AVIS D’EXPERT

Si vous souhaitez donner un contrat de capitalisation à plusieurs de vos enfants ou petits-enfants, en pleine propriété ou en nue-propriété, il sera fortement conseillé de souscrire autant de contrats de capitalisation que de bénéficiaires. Vous éviterez non seulement des soucis de gestion du contrat mais également le droit de partage au taux de 2,5 %.

#3 POUR ALLER PLUS LOIN : LA SOCIÉTÉ ET LE CONTRAT DE CAPITALISATION

Une autre différence majeure entre le contrat de capitalisation et l’assurance est la qualité du souscripteur du contrat. Un contrat d’assurance- vie ne peut être souscrit que par une personne physique, alors que le contrat de capitalisation peut l’être par une personne morale, une société donc. La souscription d’un contrat de capitalisation par une société peut être une solution pour placer la trésorerie excédentaire de votre société. Ce placement permet de faire fructifier les sommes investies dans la société et peut aussi faciliter la transmission, notamment en donnant les parts de la société en pleine propriété ou en démembrement.

Attention : le recours à une société, qu’elle soit à l’impôt sur les sociétés ou à l’impôt sur le revenu, comporte des particularités fiscales spécifiques, que nous pourrons développer ensemble si nécessaire.

CONCLUSION

Il n’est pas aisé de les départager. En pratique, il sera plus souvent utile de combiner assurance-vie et contrat de capitalisation, plutôt que de les mettre en concurrence. Lorsque vous avez plusieurs objectifs : il est possible de souscrire un contrat de capitalisation pour obtenir des revenus complémentaires et souscrire un contrat d’assurance-vie dans une optique de transmission, par exemple. Cette stratégie sera d’autant plus efficace après vos 70 ans puisque la fiscalité de la transmission change pour les contrats d’assurance-vie.

En effet, les capitaux d’un contrat d’assurance-vie pour des primes versées après 70 ans ne sont taxables qu’à hauteur des primes versées et les intérêts capitalisés ne sont pas taxés aux droits de succession (ils sont toutefois soumis aux prélèvements sociaux). Il sera alors plutôt conseillé de ne pas réaliser de rachat sur ce type de contrat et de le laisser capitaliser pour le transmettre à meilleur coût.

Le contrat de capitalisation pourra néanmoins être un bon outil lorsque vous aurez déjà utilisé les abattements relatifs à l’assurance-vie (152 500 € par bénéficiaire pour les primes versées avant les 70 ans et 30 500 € pour les primes versées après les 70 ans) : le contrat de capitalisation permettra d’utiliser les abattements successoraux (100000 € par enfant, 15 932 € entre frères et soeurs, 7 967 € en faveur des neveux et nièces et 1 594 € pour les autres personnes).

N’hésitez pas à nous solliciter pour en savoir plus sur l’utilisation du contrat de capitalisation ou d’assurance- vie en fonction de vos objectifs patrimoniaux.