Le mariage assure la protection des époux pendant leur vie commune, mais également en cas de décès. Il présente un avantage fiscal considérable : une exonération totale de droits de succession pour le conjoint survivant sur les actifs reçus.

Toutefois, les actifs revenant au conjoint survivant peuvent paraître insuffisants. La protection peut être améliorée grâce à la mise en place d’un régime matrimonial adapté, d’avantages matrimoniaux, d’une donation au dernier vivant, etc.

#1 LA PROTECTION NATURELLE (PAR LA LOI)

Sans intervention particulière, par les seuls liens du mariage, le conjoint survivant reçoit une partie du patrimoine de son conjoint décédé, et cela quel que soit leur régime matrimonial.

Les droits lÉgaux du conjoint dans la succession

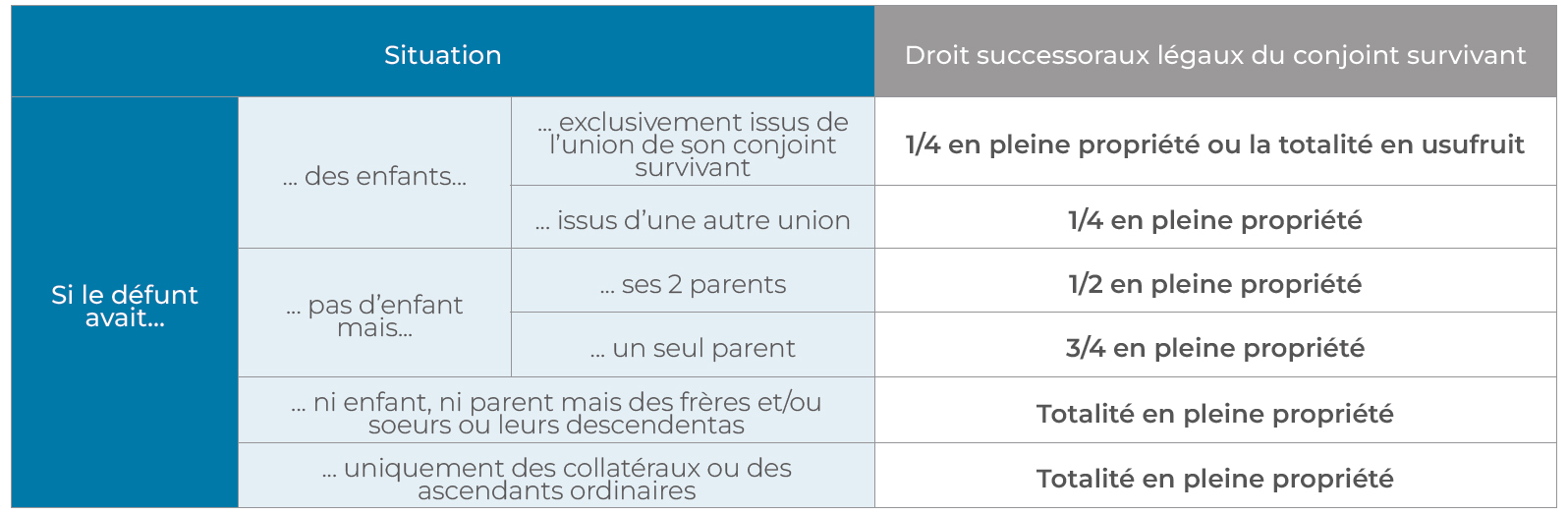

Les droits du conjoint survivant sur les biens de la succession varient selon la présence ou non d’autres héritiers, tels les enfants du défunt, ses parents, etc.

En l’absence d’enfant, le conjoint survivant est héritier « réservataire ». C’est-à-dire qu’il reçoit une part minimale du patrimoine du défunt (1/4 minimum), sans qu’aucune disposition (testament par exemple) ne puisse l’en priver.

LE SAVIEZ-VOUS ?

La propriété regroupe plusieurs droits : occuper un bien, en percevoir les revenus s’il est loué, le vendre, le donner.

Si une personne détient tous les droits, il est plein propriétaire. Si plusieurs personnes détiennent ces droits, la propriété est démembré. On parle d’usufruitier (occuper le bien, percevoir les revenus en cas de location) et de nu-propriétaire (détenir le bien sans en avoir la jouissance, puis à l’extinction de l’usufruit (= décès de l’usufruitier) devenir plein propriétaire).

Le droit temporaire / droit viager au logement

Le conjoint survivant dispose d’un droit temporaire au logement d’un an. Ce droit lui permet d’occuper gratuitement le logement que le couple occupait à l’époque du décès pendant un an. Si les époux louaient leur logement, les héritiers du défunt paient les loyers du conjoint survivant pendant un an.

Le conjoint survivant bénéficie aussi d’un droit viager d’usage et d’habitation sur le logement qu’il occupait à titre de résidence principale à l’époque du décès, à condition que le logement appartienne au défunt (bien propre) ou aux deux époux (bien indivis ou commun). Ce droit permet au conjoint survivant d’occuper le logement jusqu’à son décès.

Pension de rÉversion

La pension de réversion correspond à une partie de la retraite dont bénéficiait ou aurait pu bénéficier l’assuré décédé. Elle est versée au conjoint survivant si certaines conditions sont remplies (âge, montant des ressources, etc.). Le montant de la pension de réversion et les règles d’attribution dépendent du régime auprès duquel l’assuré décédé a cotisé (régime salarié, indépendant, fonctionnaire, libéral, etc.).

Le versement de la pension de réversion

n’est pas automatique

#2 PROTECTION ARTIFICIELLE(AMÉNAGEMENTS SPÉCIFIQUES)

Les époux peuvent vouloir augmenter la protection que confère le mariage, en mettant en place des aménagements spécifiques.

La donation au dernier vivant

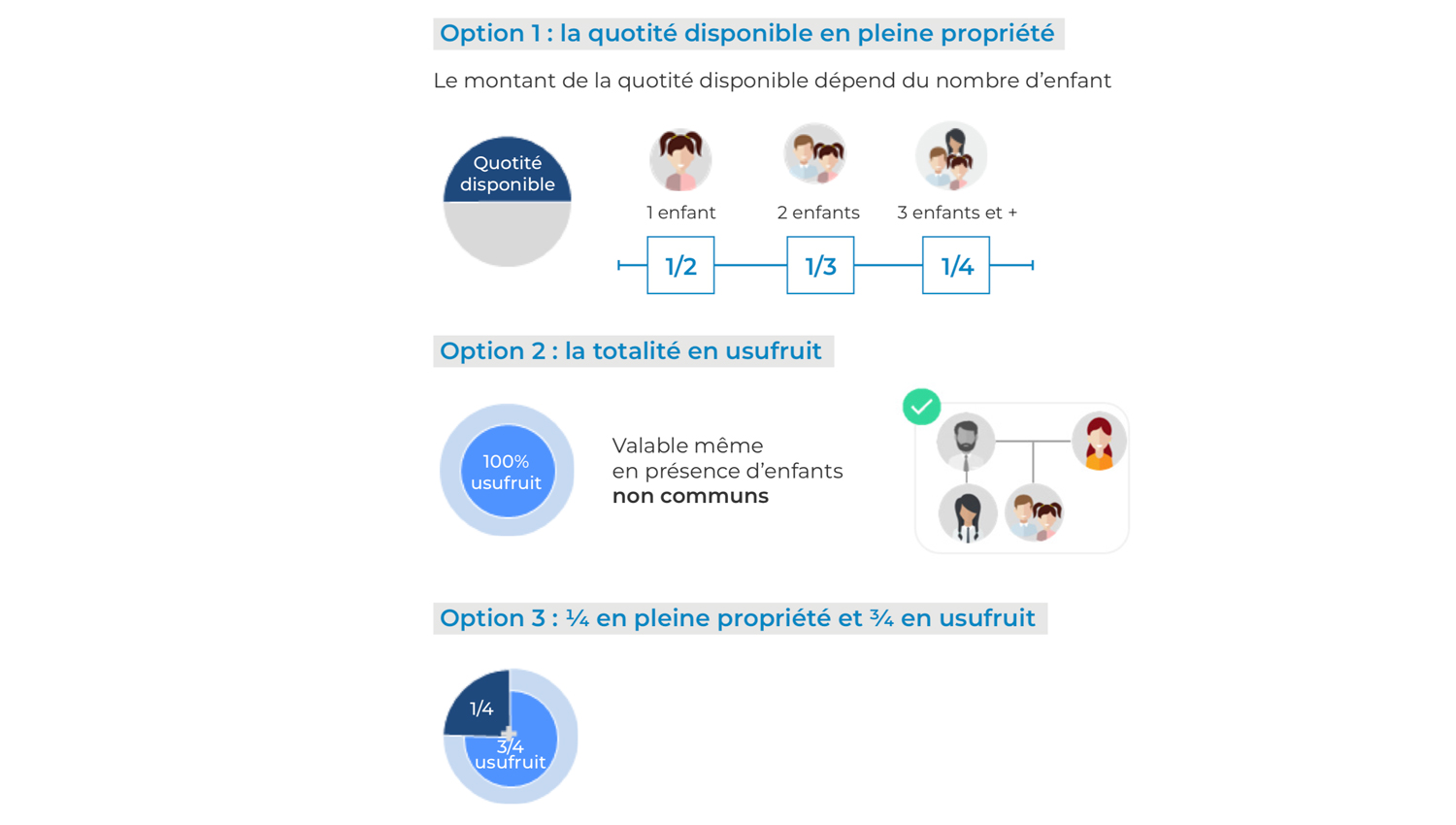

La donation au dernier vivant permet de mieux protéger le conjoint survivant en lui attribuant plus que la part prévue par la loi. Cette donation prend effet au décès d’un des deux époux, donc il s’agit plus d’un legs que d’une donation, contrairement à ce que son nom indique. Avec une donation au dernier vivant, le conjoint à des options différentes de celles présentées précédemment (§ Droits légaux).

La donation au dernier vivant, contenue dans un testament, un acte de donation ou encore dans le contrat de mariage, peut laisser le choix au conjoint entre les trois options détaillées ci-dessus (ou limiter son choix).

Bon à savoir

La quotité disponible est la part de patrimoine que le défunt peut décider d’attribuer à la personne de son choix. En opposition à la réserve héréditaire, part du patrimoine qui revient de droit à certains héritiers (enfants ou éventuellement le conjoint en l’absence d’enfants).

Avantages matrimoniaux

Un avantage matrimonial est une clause du contrat de mariage (le recours à un notaire est indispensable) par laquelle les époux s’accordent l’un à l’autre une part sur les biens communs plus avantageuse que celle prévue initialement par leur régime matrimonial, et ce hors fiscalité. Seuls les régimes dits «communautaires » peuvent en contenir (les époux en séparation de biens en sont exclus). Les avantages matrimoniaux les plus fréquemment utilisés sont les suivants :

- clause d’apport à la communauté : permet de faire tomber un bien dans la communauté, alors qu’il serait demeuré propre suivant le régime légal.

- clause de préciput : le conjoint survivant prélève avant tout partage, un bien commun déterminé (résidence principale par exemple), et ceci sans indemnité.

- clause d’attribution intégrale ou de partage inégal : prévoit que la communauté sera partagée autrement qu’à 50/50.

- clause de prélèvement contre indemnité : le conjoint survivant prélève sur la succession un ou plusieurs biens communs moyennant le versement d’une indemnité.

- clause de dispense de récompense, clause de stipulation de propre, etc.

Les avantages matrimoniaux peuvent être cumulés entre eux. Le conjoint survivant qui en bénéficie ne peut pas refuser cet avantage matrimonial ou n’en prendre qu’une partie (sauf clause de préciput ou de prélèvement contre indemnité qui ne sont que des facultés).

Leur efficacité est limitée en présence d’enfants non communs. En effet, ces avantages matrimoniaux retardent la transmission du patrimoine ou excluent certains biens qui ne pourront pas être recueillis par les enfants non communs. Ces derniers, héritiers réservataires peuvent demander que les avantages soient réduits afin qu’ils ne les privent pas de leur part dans la succession. C’est l’action en retranchement.

Clause bÉnÉficiaire dÉmembrÉe

Le démembrement de la clause bénéficiaire d’un contrat d’assurance-vie est un excellent moyen d’organiser la transmission de son patrimoine vers son conjoint puis ses enfants. Le souscripteur opère un démembrement de la clause bénéficiaire en désignant deux personnes dont les droits seront différents au dénouement du contrat : le conjoint survivant recevra l’usufruit du capital, les enfants, la nue-propriété de ce même capital. Cette double transmission d’un capital dans le cadre privilégié de l’assurance vie est fiscalement intéressante.

Pour les versements réalisés avant 70 ans, les capitaux décès versés sont fiscalisés pour chaque bénéficiaire selon le barème suivant : exonération jusqu’à 152 500 € (cet abattement est réparti entre l’usufruitier et le nu-propriétaire au prorata de la part leur revenant dans les sommes, part calculée en fonction de l’âge de l’usufruitier). Après application de cet abattement, les sommes sont taxées à 20 % jusqu’à 700 000 € puis 31,25 % au-delà.

Pour les versements réalisés au-delà de 70 ans, les primes versées sur le contrat sont soumises, après un abattement global de 30 500 € (partagé entre tous les bénéficiaires et applicable à l’ensemble des contrats détenus par une même personne) aux droits de succession selon le degré de parenté existant entre l’assuré et le bénéficiaire.

À noter, La quotité disponible est la part de patrimoine que le défunt peut décider d’attribuer à la personne de son choix. En opposition à la réserve héréditaire, part du patrimoine qui revient de droit à certains héritiers (enfants ou éventuellement le conjoint en l’absence d’enfants).

Dans les familles recomposées, le démembrement de la clause permet aussi de s’assurer que le capital reviendra bien, au décès du conjoint bénéficiaire en usufruit, aux enfants non communs, bénéficiaires en nue-propriété. Un tel démembrement n’est cependant pas sans risque car si l’usufruitier dilapide le capital reçu, il est possible que les nus-propriétaires (enfants non communs) ne reçoivent rien à son décès. Pour éviter cela, des solutions existent, tel l’enregistrement d’une créance de restitution permettant aux nus-propriétaires de se faire payer sur la succession du conjoint survivant (s’il reste des actifs dans sa succession) ou encore une clause de remploi qui oblige l’usufruitier à réinvestir la somme reçue dans l’achat d’un bien également démembré, qui reviendra aux nus-propriétaires.

Réversion d’usufruit

La donation de la nue-propriété d’un bien à un enfant peut poser problème dans la mesure où l’enfant récupère l’intégralité du bien au décès du donateur (extinction de l’usufruit). Or, le conjoint survivant peut voir son niveau de vie baisser avec la disparition de son époux. La clause de réversion d’usufruit (ou usufruit successif) au profit du conjoint survivant, lui permet de maintenir son niveau de vie en conservant l’usufruit sur sa tête. Ainsi l’enfant récupère le bien au second décès car l’usufruit ne s’éteint qu’au décès du conjoint survivant. En présence d’un bien commun, l’usufruit successif est utile pour que le conjoint survivant conserve l’usage et la perception de l’ensemble des revenus du bien faisant l’objet d’une donation démembrée.

La réversion doit impérativement être prévue dans la donation.

À NOTER

Un contrat de prévoyance individuelle, couvre les risques d’accident, de maladie, d’invalidité et de décès. Par un abus de langage, on parle « d’assurance-décès » alors que tous ces risques peuvent être couverts.

Assurance-dÉcÈs

La prévoyance est un élément important dans la gestion du patrimoine car les accidents, la maladie, l’invalidité et le décès entraînent des conséquences financières graves. Une couverture appropriée est indispensable. A côté de la prévoyance des régimes obligatoires, certains bénéficient d’une prévoyance collective (au niveau de leur entreprise). Il peut être judicieux d’ajouter une prévoyance individuelle dont les prestations financières seront servies, sous forme de rente et/ou de capital, ou encore parfois de services à la personne (visite à domicile, accompagnement scolaire, etc.).

Il est possible de souscrire un contrat de prévoyance individuelle auprès d’une compagnie d’assurance, d’une banque, d’une mutuelle ou d’une institution de prévoyance. Le souscripteur s’engage à verser une prime (cotisation unique ou périodique), en contrepartie, si le risque se réalise, lui-même ou son bénéficiaire recevront une rente et/ou un capital dont le montant a été fixé dès la souscription du contrat. Le contrat peut être à durée déterminée (prend fin à une date précise ; contrat assurance emprunteur par exemple) ou indéterminée (prend fin au décès de l’assuré). Le contrat n’est efficace que s’il répond aux préoccupations du souscripteur ; les clauses du contrat sont primordiales.

Il existe différents contrats d’assurance-décès : l’assurance emprunteur, l’assurance accidents corporels et maladie, l’assurance accidents de la vie, etc.

La protection du conjoint survivant dépend de son âge, de la composition de la famille, de l’étendue des patrimoines, etc. Toutes les solutions présentées peuvent être combinées pour créer une protection sur-mesure.